阿里高管预计大部分业务将会在1至2年内实现盈亏平衡,8月底可以完成香港主要上市转换。

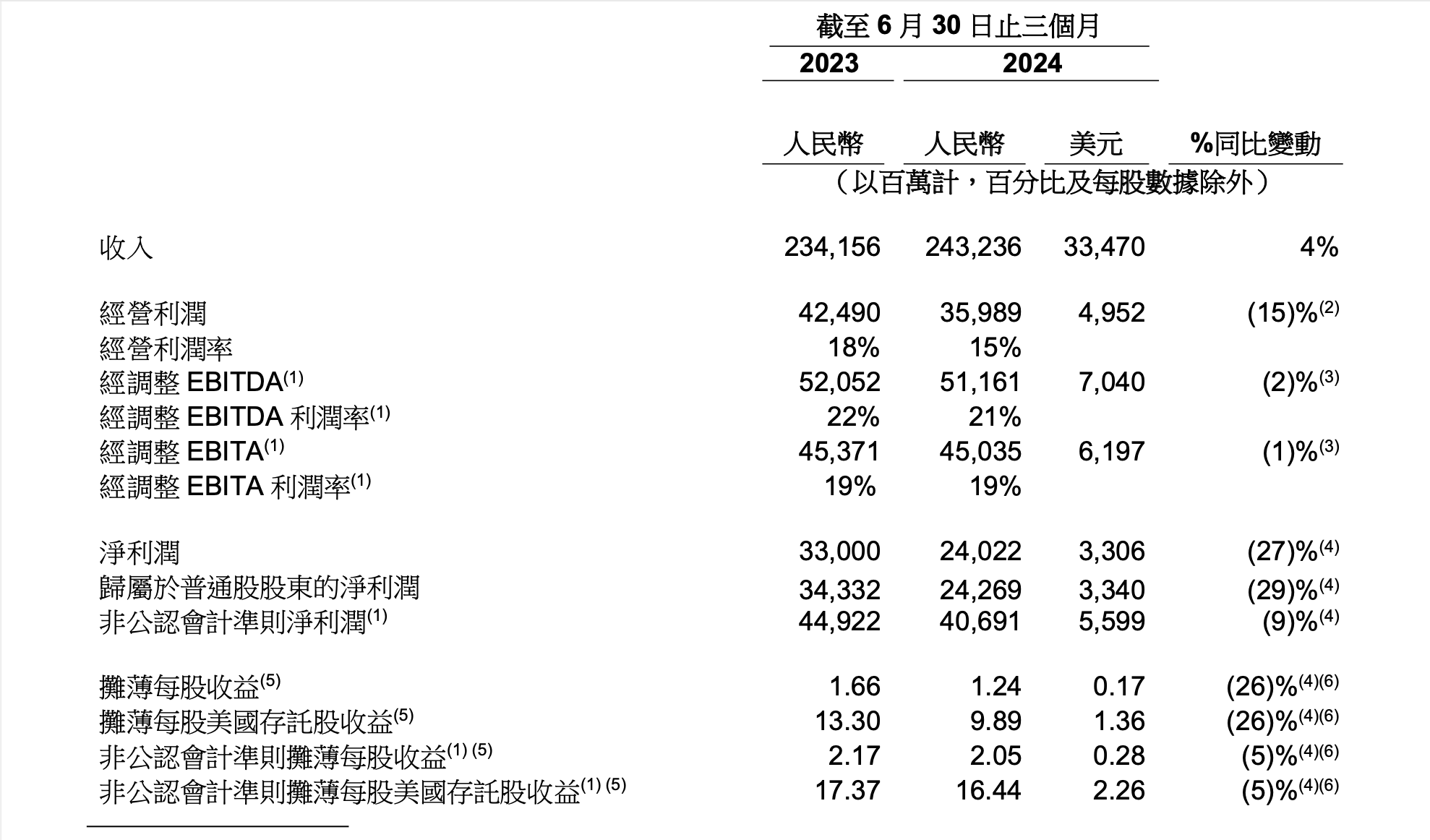

8月15日,阿里巴巴(NYSE:BABA,09988.HK)发布截至2024年6月30日的2025财年第一季度财报,该季度阿里营收2432.4亿元,同比增长4%,预估2498.5亿元;经调整EBITA(一项非公认会计准则财务指标)同比下降1%至450.35亿元,符合预期。

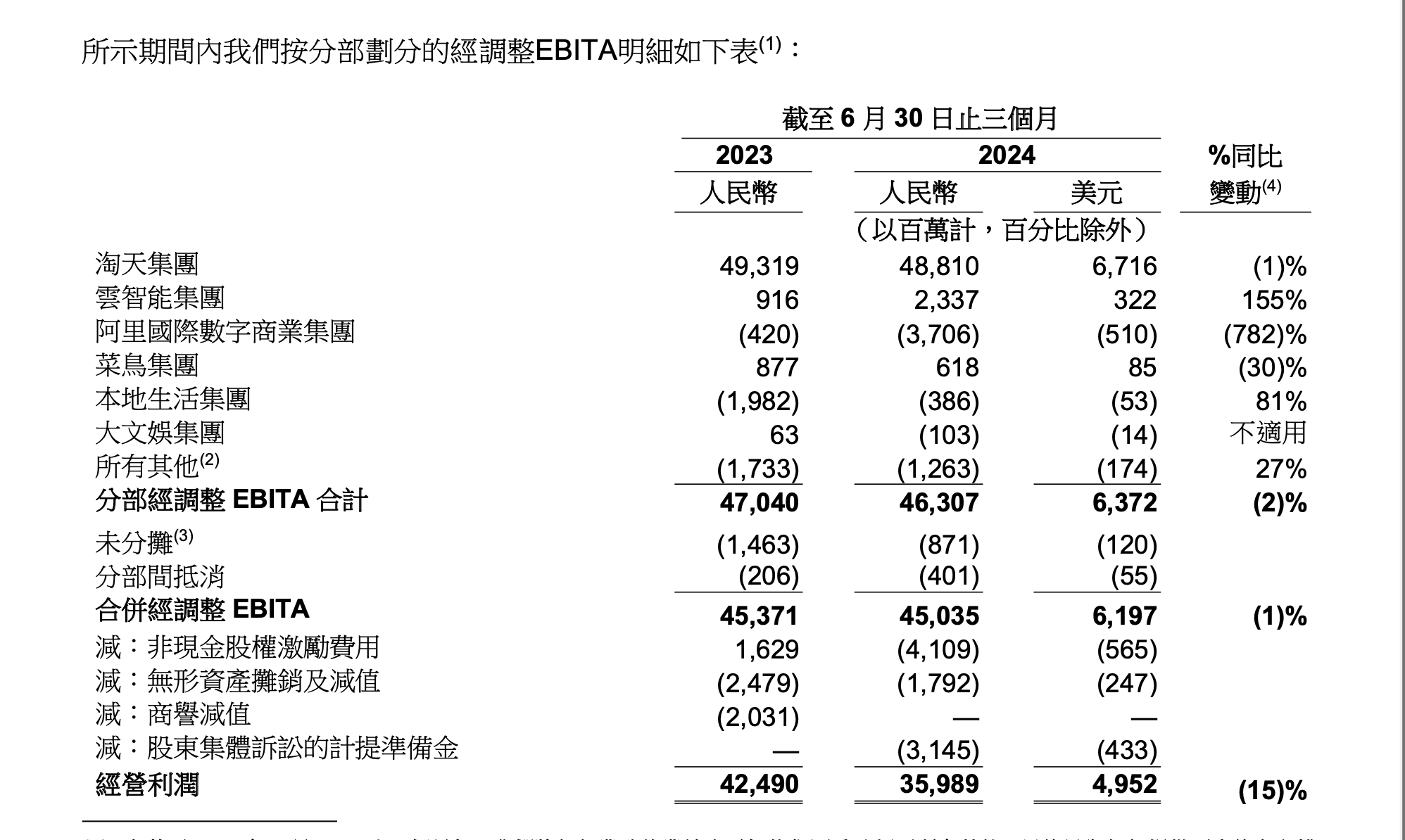

综合来看,阿里云经调整EBITA利润同比增长155%,淘天集团稳定市场份额,海外电商因持续投入而亏损扩大。阿里本地生活业务、大文娱、以及包括盒马在内的“其他业务”仍在亏损中,其中本地生活及“其他业务”亏损收窄。

阿里还发布公告,由于2024年股息宣布,依据票据的条款和条件,自2024年6月13日起生效,票据的初始转换率,由每1000美元本金额的票据转换为9.52股美国存托股份,调整为每1000美元本金额的票据转换为9.73股美国存托股份;而票据的最大转换率,则由每1000美元本金额的票据转换为12.38股美国存托股份,调整为每1000美元本金额的票据转换为12.65股美国存托股份。调整后,票据获充分转换后可发行的普通股总数从4.95亿股增至5.06亿股。

截至15日美股收盘,阿里巴巴涨0.09%,报79.540美元/股。

淘天收入降1%,9月份将向商家收技术服务费

“对于淘宝与天猫业务,公司目前的优先级是放在提升用户的购买体验,从而推动用户的购买频次、推动GMV增长上。随着初步市场份额稳定之后,从这个季度开始,我们针对提高变现率和商业化措施的一些项目进展会开始加速。”阿里巴巴集团首席执行官(CEO)吴泳铭说。

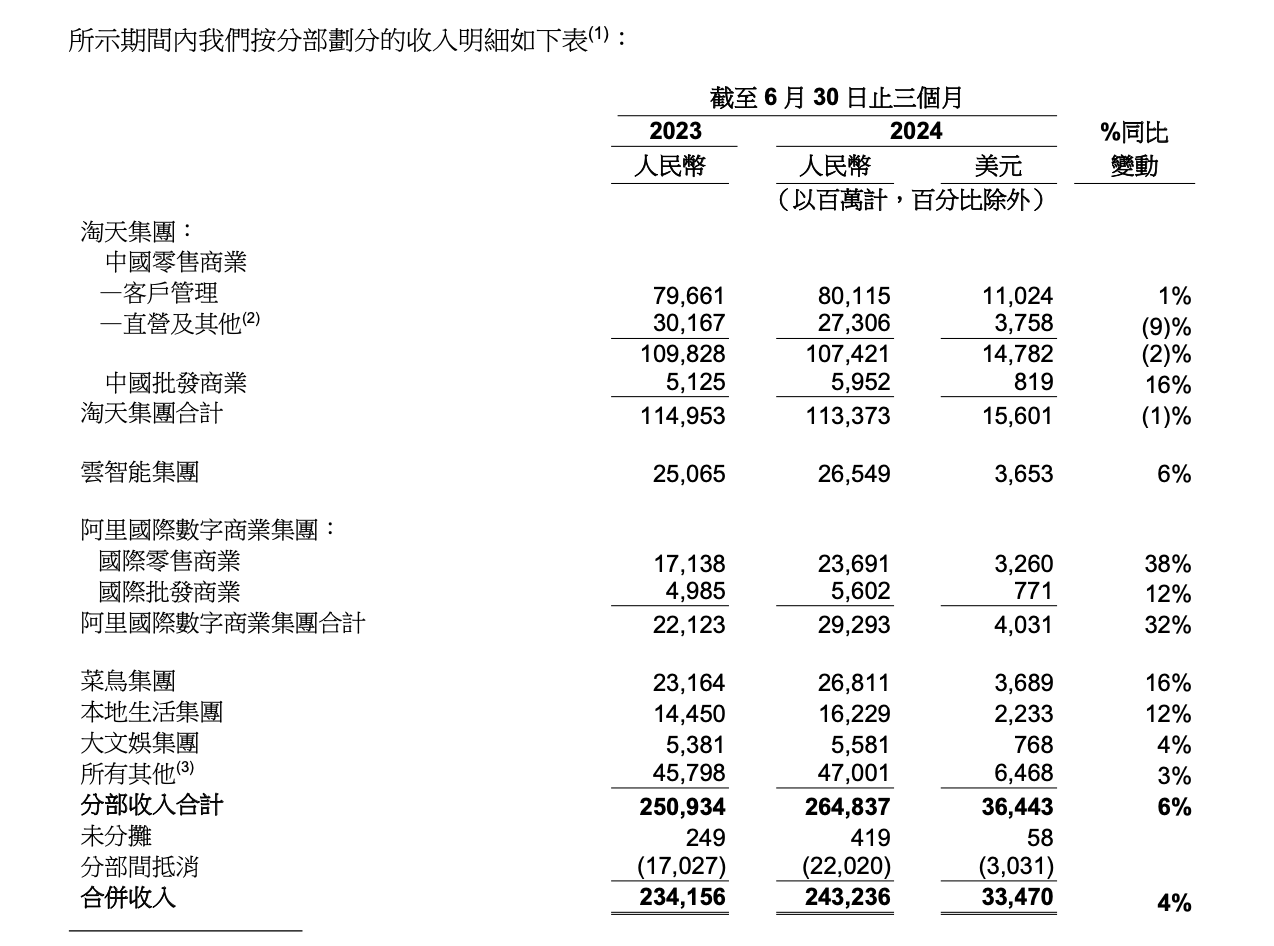

财报显示,淘天集团收入1133.37亿元,同比下降1%;经调整EBITA也同比下降1%至488.10亿元。阿里称,主要是由于对用户体验 (从而提高消费者留存率和购买频次)以及科技基础设施的投入增加所致,部分被若干业务的亏损收窄所抵销。

其中,来自中国零售商业的收入为1074.21亿元,同比下降2%,由于直营及其他收入下降9%所致,而直营收下降是因阿里主动减少若干直营业务导致的消费电子和电器品类的销售额下降所致,部分被食品杂货的销售额增加所抵销。客户管理收入同比增长1%,主要由于线上GMV实现高单位数增长,部分被Take rate(货币化率)下降所抵销。Take rate 同比下降主要是由于淘天集团内当前变现率较低的新兴模式所产生的GMV比例不断增加所致。

国内电商的批发业务收入同比增长16%至59.52亿元,增长主要来自提供付费会员的增值服务收入增加所致。

综合来看,虽然营收、净利同比均下降1%,但淘天集团商品交易总额(GMV)同比高个位数增长,购买人数、购买频次继续增长,订单量取得同比两位数增长。

吴泳铭在财报会上表示,淘天在很多新的产品形态上,比如直播、“百亿补贴”等各类重点投入的新产品形态上带来了很高的用户复购,但这些新产品和商家的变现以及商业化产品是需要一定时间去推动的;广告产品“全站推广”4月推出,逐渐开始加速,预计在推出之后的6至12个月内看到明显的效果和进展。

此外,在财报会上,阿里巴巴集团首席财务官徐宏谈及,阿里计划在九月开始对淘宝和闲鱼的商家征收技术服务费,约千分之六(0.6%)的基础软件服务费,“这部分的征收是按照商家的确认收货GMV来征收,收费比例会在全面考量行业惯例并采纳商家反馈后开始实施,我们也会充分考量中小商家的情况。对于年度GMV低于一定金额的中小商家,会全额退还他们的年度服务费,或者提供一定额度。”

徐宏预计服务费的收取将会在本财年的剩余季度,也就是九月之后的7个月内逐步地开始贡献收入。

海外电商方面,阿里国际数字商业集团(AIDC)由蒋凡管理,收入同比增长32%至292.93亿元,强劲表现是由跨境业务增长所带动,尤其是速卖通Choice业务。经调整EBITA为亏损37.06亿元,亏损同比扩大782%,主要是由于对速卖通和Trendyol跨境业务的投入增加所致,部分被Lazada变现率和运营效率提升导致的经营亏损大幅减少所抵销。

蒋凡透露,Lazada在七月第一次实现了EBITDA(税息折旧及摊销前利润)盈利,之后希望能够在保持市场份额的同时,持续优化盈利的水平。“接下来的几个季度,我们还是会持续优化效率,同时也追求更健康的增长。”

未来阿里云收入增长超一半是AI产品推动

“我们看到客户对AI及相关产品的需求非常强烈,并且这种需求仍然远未得到满足。从订单情况来看,外部客户收入在下半财年实现两位数增长的趋势已经非常明确。目前,传统的基于CPU的云计算需求相对有限,而基于GPU的AI产品开发正在迅速增长。因此,未来的收入增长中,超过一半可能将来自AI产品的推动。”吴泳铭说。

吴泳铭称,尽管宏观经济状况可能导致部分行业的企业需求放缓,但阿里并未在云业务中看到这种情况。相反,那些依赖数字化的企业,今年的AI预算增加明显。

财报显示,该季度阿里云收入同比增长6%至265.49亿元,由公共云业务的双位数增长和AI相关产品的采用量提升所带动。经调整EBITA利润同比增长155%至23.37亿元。

吴泳铭也提及,在生成式AI的发展中,不同公司在开发开源或闭源模型时采取了不同的策略。作为云服务提供商,阿里云选择开发开源大语言模型,这可以帮助开发者更好地开发产品,并可能促使他们在后续的大规模部署中继续选择阿里巴巴的服务。

大部分业务将会在1至2年内实现盈亏平衡

除上述业务外,阿里本地生活集团收入同比增长12%至162.29亿元,主要由高德和饿了么订单增长,以及市场营销服务收入增长所带动。本季度,受惠于运营效率改善和业务规模提升,本地生活集团经调整EBITA(经营损益)亏损从去年同期的19.82亿元继续收窄至3.86亿元,超出市场预期。

大文娱集团的收入为55.81亿元,同比增长4%,主要由其演出赛事线上票务平台的GMV及收入增长所带动,该季度阿里大文娱集团同比由盈转亏。

阿里其他收入为470亿元,同比增长3%,主要是由于盒马、阿里健康及智能信息的收入增长所致,部分被灵犀互娱及高鑫零售的收入下降所抵销。经调整EBITA为亏损12.63亿元,亏损收窄,主要是由于高鑫零售、盒马、阿里健康和灵犀互娱的经营业绩改善所致,部分被对技术业务的投入增加所抵销。

吴泳铭表示,除了电商和云两大核心业务之外,对于集团重要的互联网科技业务,阿里认真评估分析了各业务产品能力及现在的市场竞争情况,重新调整了业务策略,大部分业务在保持产品竞争力的前提下,将会提高商业化能力的优先级,这一趋势在本季度已经呈现,后续几个季度会持续。

吴泳铭称,阿里大部分业务将会在1-2年内陆续实现盈亏平衡,并逐渐开始贡献规模化的盈利能力。

对于有没有各板块盈亏平衡的时间表与细节,徐宏表示,在未来1到2年内,除了服务核心业务的淘宝和天猫,预计其他目前仍在亏损的业务板块将通过提高效率和变现能力,逐步减少亏损并实现盈亏平衡,最终走向规模化的盈利,“我们会提高投资效率和变现能力,比如,本地服务增加订单数量是关键,此外还需要改善单位经济效益,网约车业务也需要提升单位经济效益。”

回应自由现金流下降:对AI投资,有些业务规模缩小

财报会上,徐宏表示,阿里正在寻求香港主要上市转换,公司将于8月22日召开股东大会,股东大会里有这样的提案,如果股东大会能批准,预计于2024年8月底可以完成香港主要上市转换,“至于之后是否接入港股通,还得去履行各个交易所不同规则下的一些程序,应该按照程序来做,可以实现。”

值得关注的是,财报显示,该季度阿里自由现金流(一项非公认会计准则财务流动性指标)为173.72亿元,相较2023年同期的390.89亿元下降56%。

对此,阿里管理层表示,一是对AI方面的投资,二是有些业务规模缩小,其中一些业务的缩小在计划中,“比如淘宝天猫的一些直营业务,这是我们的主动选择,因为这些业务中的模式效率未必高,零售业务从供应商采购,会有60或90天的支付期,可以带来正的现金流,如果这样的业务规模缩小,等于是营运资金的某种流出,但这样的影响是暂时的,业务规模稳定后,就不再有这样的流出。”

截至2024年6月30日止季度期间,阿里以58亿美元的总价回购总计6.13亿股普通股(相当于7700万股美国存托股),包括阿里于2024年5月23日可转换票据发行同时透过非公开市场交易回购的约12亿美元的美国存托股。

截至季度末,阿里流通的普通股为190.24亿股(相当于23.78亿股美国存托股)。 相比于2024年3月31日,净减少了4.45亿股普通股,净减少比例为2.3% (已考虑阿里在股权激励计划下发行的股份后)。

还没有评论,来说两句吧...